近兩年美國金融業銀行破產倒閉的新聞接連出現,儲戶慌了—— 把錢放在美國的銀行裡真的安全嗎?怎麼最大限度地保護我的儲蓄資金安全?要回答這個問題,我們必須要了解美國銀行體系裡的重要角色:FDIC(全名為Federal Deposit Insurance Corporation),也就是美國聯邦存款保險公司。

FDIC的起源

FDIC是美國聯邦政府在大蕭條期間成立的獨立機構。在這之前,美國1930年代初期發生了一波銀行擠兌風潮,導致9,000多家金融機構的倒閉,存款人損失約14億美元。在一個高失業的時期,眾多美國人的積蓄蕩然無存。為了恢復人民對銀行體系的信任,美國聯邦政府提出緊急銀行法案,設立了聯邦存款保險公司(FDIC),提供人民存款的保障。

以後數十年,隨著美國經濟的發展與金融體系的逐漸健全,FDIC的權力也不斷拓展。80年代末,《平等競爭法》發布,允許FDIC對於有倒閉危險的銀行進行收購。90年代,《聯邦存款保險公司促進法》推出了更多的FDIC援助方式、限制「大而不倒」政策、監管風險制度一系列措施。

發展到今天,FDIC已經為8,000餘家銀行和金融機構提供保險,全美約有97%的存款人獲得FDIC的保險。

FDIC的職能

對於一般儲戶,FDIC最直接的功能就是提供存款保險。FDIC的資金來源主要來自受保機構向其繳納的存款保險費。當一家銀行倒閉時,FDIC會使用其資金來支付存款人的索賠,以維護金融體系的穩定性。

需要注意的是,FDIC保險僅適用於FDIC成員機構。因此,如果某家銀行不是FDIC的成員,那麼這家銀行的存款可能就沒有這種保障。一般來說,大多數美國的商業銀行和儲蓄銀行都是FDIC的成員。

假設一家銀行倒閉,FDIC會接管這家銀行,並對該銀行的財務狀況進行估值,同時,說服其他大銀行收購這家倒閉的銀行。如果有人接手,那儲戶的錢自然就由收購方負責兌付。如果沒有找到收購方也沒有關係,FDIC會用自己的錢 —— 存款保險基金(DIF)進行賠償。

正常情況下,美國聯邦存款保險公司(FDIC)對每位存款人的單一帳戶保額為25萬美元。這意味著,如果您在一家FDIC成員銀行中擁有單一帳戶,則該帳戶中的存款最多可保障25萬美元。如果您擁有多個帳戶(例如單一帳戶、共同帳戶、信託帳戶等),則每種帳戶類型的保額都是獨立計算的。此外,FDIC還提供其他類型的保險規定,例如對IRA(個人退休帳戶)和某些信託的更高保額。對於一般人來說,這基本上是覆蓋自己的存款金額。然而例如在矽谷銀行破產的案子裡,FDIC聯合第一公民銀行(First Citizens Bank)對儲戶做出了全額保險的承諾,所以大儲戶們的錢也都獲得了保障。

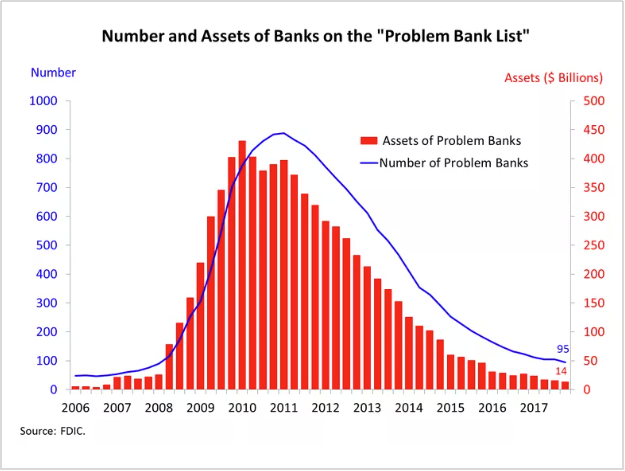

FDIC同時也是各大銀行的監理者,主要負責監理所有參加存款保險的銀行,並扮演一個管家的角色。FDIC有權和其他監管機構包括美國貨幣管理局(OCC)、聯邦儲備系統(Federal Reserve)一起對這些銀行進行檢查,降低它們在營運管理上所帶來的風險,一些常規操作例如:強制資本恢復,限制資產成長,管理業務拓張等。當某些銀行的評估超過了某種風險,FDIC有權力直接強制接管。每季度,FDIC也會公開具有潛在風險銀行的數據。下圖為這幾年來的風險銀行的趨勢,可以看到十多年間這個數字從接近900一路下降到了90多,這便是FDIC起到的重要作用。

在美國,如果存款機構資不抵債、無法按時支付債務或資本充足率低於一定比例時,FDIC便可能會對該機構實施多種幹預措施,包括協助銀行實施糾正措施、提供財務支持,或在必要時將銀行接管並進行清算。FDIC也可以協助銀行合併或出售其資產,以確保存款人的權益受到保護。在矽谷銀行的案子裡,FDIC就聯合了第一公民銀行(First Citizens Bank)對客戶的儲蓄額進行擔保。在另一個第一信託銀行(First Republic Bank)的案子裡,FDIC接管後就與摩根大通達成了協議,阻止了一場可能的銀行業危機。